Hypothekendarlehen

-

Beste Konditionen für Ihre Baufinanzierung

-

Über 400 Banken im Vergleich

-

Persönliche Beratung vor Ort

TÜV geprüftes Vergleichsportal

Verivox lässt seinen Ratenkredit-Vergleich freiwillig in regelmäßigen Abständen vom TÜV Saarland testen. Mit dem TÜV-Siegel bestätigen die Prüfer, dass der Kreditvergleich höchsten Qualitätsansprüchen genügt und für Verbraucherinnen und Verbraucher einfach und sicher nutzbar ist. Besonders positiv bewertet hat der TÜV bei seiner letzten Untersuchung die verbraucherfreundlichen Nutzungsbedingungen, die sichere Datenübermittlung, die nachvollziehbaren Filter- und Sortierkriterien sowie die hohe Anzahl der am Vergleich teilnehmenden Anbieter.

- Hypothekendarlehen – die Finanzierung fürs Eigenheim

- Hypothekendarlehen vergleichen

- So funktioniert der Rechner

- Was ist ein Hypothekendarlehen?

- Tilgungsvarianten

- Sollzins und effektiver Jahreszins

- Variablen des Hypothekendarlehens

- Zinskosten: 200.000 Euro Volltilgerdarlehen, 20 Jahre Laufzeit

- Allgemeine Zinsentwicklung beeinflusst Bauzinsen

- Zinserwartung in den Hypothekenzinsen eingepreist

- Lange Zinsbindung macht die Baufinanzierung berechenbar

- Je kürzer die Laufzeit desto höher die Tilgung

- Checkliste für Ihr Hypothekendarlehen

Hypothekendarlehen – die Finanzierung fürs Eigenheim

Für den Kauf einer Immobilie oder den Bau des eigenen Hauses müssen die meisten Käufer und Bauherren auf ein Hypothekendarlehen zurückgreifen. Durch die Vielzahl an Anbietern ist der Markt jedoch unübersichtlich. Bei Verivox finden angehende Eigenheimbesitzern einen umfassenden Vergleich und hilfreiche Rechner. So finden Sie mit Sicherheit das perfekt auf Sie zugeschnittene Darlehen zum günstigsten Zinssatz.

Hypothekendarlehen vergleichen und sparen

Immobilienkäufer und Bauherren, die ein Darlehen zur Finanzierung ihrer Immobilie aufnehmen möchten, sollten zunächst die Konditionen verschiedener Banken vergleichen. Denn aufgrund der hohen Kreditsummen und langen Laufzeiten von Immobiliendarlehen wirken sich auch minimale Zinsunterschiede spürbar auf die monatliche Belastung aus.

So funktioniert der Rechner

1

Geben Sie in den Baufinanzierungsrechner den Kaufpreis der Immobilie, das benötigte Darlehen und optional auch die Postleitzahl Ihres aktuellen Wohnortes ein.

2

Im Rechner erhalten Sie die möglichen Zinsen für Ihren Immobilienkredit bei unterschiedlichen Anbietern. Tragen Sie ihre Postleitzahl ein, um auch regionale Anbieter zu sehen.

3

Ergänzen Sie die Eckdaten zu Ihrer Immobilie, Person und Ihrem Einkommen. Alle ausgewählten Anbieter schicken Ihnen abschließend ein unverbindliches Finanzierungsangebot.

Was ist ein Hypothekendarlehen?

Mit einem Hypothekendarlehen können Verbraucher den Kauf oder Bau ihrer Immobilie finanzieren. Der Begriff wird häufig synonym für alle Arten der Immobilienfinanzierung verwendet, auch wenn dabei keine Hypothek zum Einsatz kommt.

Das Grundpfandrecht

Grundschuld und Hypothek sind Varianten des Grundpfandrechts. Mit einem Grundpfandrecht kann der Kreditgeber (eine Bank oder Bausparkasse) die belastete Immobilie der Zwangsverwaltung oder Zwangsversteigerung zuführen, wenn der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Entsprechende Vereinbarungen sind im Darlehensvertrag festgeschrieben. Darüber hinaus sichert sich die Bank das Recht der Verwertung durch Eintragung der Hypothek bzw. Grundschuld in das Grundbuch.

Die meisten Immobilienkredite werden heute nicht durch eine Hypothek, sondern durch eine Grundschuld besichert, da sie für Kreditnehmer bequemer ist. Doch in der Praxis werden oft beide Varianten als Hypothekendarlehen bezeichnet.

Unterschied zwischen Hypothek und Grundschuld

Grundschulden sind flexibler und günstiger, da sie nicht an den jeweiligen Kredit gebunden sind. Wird ein Hypothekendarlehen getilgt, erlischt die Hypothek, da sie nur in Verbindung mit dem zu Grunde liegenden Darlehen existiert. Eine Übertragung der Hypothek auf eine neue Beleihung (zum Beispiel eine Anschlussfinanzierung) ist nicht möglich. Stattdessen wird eine neue Hypothek aufgenommen – das kostet Zeit und Geld. Zudem darf das Darlehen bei einer Kreditvergabe ausschließlich in die Immobilie fließen.

Arten von Hypothekendarlehen

Hypothekendarlehen können in verschiedenen Varianten getilgt werden: über ein Annuitätendarlehen, ein Volltilgerdarlehen oder ein endfälliges Darlehen. Die gängigste Variante ist das Annuitätendarlehen – vor allem Verbrauchern bietet dieses mehr Planbarkeit.

Annuitätendarlehen: Die beliebteste Form von Hypothekendarlehen

Bei Annuitätendarlehen fallen jährlich (lat. „annus“ – „das Jahr“) stets gleich hohe Raten an, die aus einem Zins- und einem Tilgungsanteil bestehen. Der Zins wird auf das Jahr hochgerechnet, daher wird in den Kreditverträgen der Zinssatz mit dem Zusatz „p. a.“ („pro Jahr“) angegeben. Der Zinssatz ist in der Regel für einen bestimmten Zeitraum festgeschrieben, meist für fünf bis zwanzig Jahre. Die Annuität wird in der Regel in monatlichen Raten bezahlt, doch auch vierteljährliche Raten sind möglich.

Bei diesem Darlehen senkt jede Rate die Restschuld und somit die Höhe der Zinsen. Damit der zu zahlende Betrag konstant bleibt, steigt gleichzeitig der Anteil der Tilgung an den Raten. Das ist der Grund, warum Hypothekendarlehen mit einer anfänglichen Tilgung von 1 Prozent nicht erst nach 100 Jahren zurückgezahlt sind. Je höher die anfängliche Tilgung, desto kürzer ist die Laufzeit. Jede Sondertilgung verkürzt die Laufzeit und senkt die Gesamtkreditkosten.

Sollzins und effektiver Jahreszins

Die Häufigkeit der Raten kann sich auf den Soll- und Effektivzins auswirken, wenn jede Rate sofort mit der Restschuld verrechnet wird. Wird die Rate monatlich entrichtet, ergibt sich bei gleichem Sollzins ein höherer effektiver Jahreszins als bei einer vierteljährlichen Rate. Aber die Zinskosten sind bei einer monatlichen Rate über die Laufzeit gerechnet geringer als bei einer vierteljährlichen, sodass für den Kunden die monatliche Ratenzahlung letztendlich günstiger ist (sofern sich das in der Tilgungsverrechnung widerspiegelt).

Das Volltilgerdarlehen

Volltilgerdarlehen sind eine besondere Form von Annuitätendarlehen. Hier ist die Zinsbindung mit der Laufzeit identisch, die in der Regel recht lang ausfällt. Das komplette Volltilgerdarlehen wird noch während der Zinsbindungsfrist bezahlt, sodass keine Anschlussfinanzierung nötig ist. Die monatlichen Raten bleiben auch hier während der gesamten Zahlung konstant – weisen jedoch eine entsprechend höheren Tilgungsanteil auf, damit der Kredit auch innerhalb der Kreditlaufzeit bezahlt wird.

Endfälliges Darlehen

Während Tilgungsdarlehen in regelmäßigen Raten getilgt werden, verläuft die Tilgung bei einem endfälligen Hypothekendarlehen anders. Während der gesamten Laufzeit zahlt der Darlehensnehmer ausschließlich die Hypothekenzinsen. Die Tilgung erfolgt am Ende der vereinbarten Laufzeit in einer Summe. Ein endfälliges Darlehen wird häufig im Zusammenhang mit einer Lebensversicherung oder einem Bausparvertrag vereinbart. In diesem Rahmen wird der Tilgungsbetrag angespart.

Anschlussfinanzierung

Bei einem klassischen Hypothekendarlehen müssen Kreditnehmer am Ende der Zinsbindungsfrist einen weiteren Kredit aufnehmen, um die verbleibende Restschuld zu tilgen: die sogenannte Anschlussfinanzierung. Dafür können Sie entweder bei der vorhandenen Bank einen neuen Zinssatz für eine bestimmte Laufzeit festlegen oder sich bei anderen Banken nach günstigeren Konditionen umschauen. Generell empfiehlt es sich, das Angebot der aktuellen Bank mit anderen Angeboten zu vergleichen. Im Darlehensrechner bei Verivox können Sie schnell die besten Konditionen für Ihre Anschlussfinanzierung finden.

Variablen des Hypothekendarlehens

Neben dem Zins und der Laufzeit beeinflussen einige weitere Variablen die Gesamtkosten eines Hypothekendarlehens.

Darlehenssumme

Die Darlehenssumme eines Hypothekendarlehens entspricht meist dem Beleihungswert und nicht dem Kaufpreis oder gar dem tatsächlichen Wert der Immobilie. Zur Bestimmung der möglichen Darlehenssumme legt der Kreditgeber den künftigen Wert der Immobilie zugrunde, also die Summe, die die Bank beim Verkauf oder einer Zwangsversteigerung des Haues erhalten würde.

In der Regel vergeben Banken einen Beleihungswert von 80 Prozent der Immobilie; er wird jedoch von Bank zu Bank unterschiedlich ermittelt. Kreditnehmer sollten sich deshalb darauf einstellen, das fehlende Kapital aus eigenen Mitteln aufbringen zu können.

Bonität

Für Ihre Bonität ist unter anderem die Sicherheit und die Höhe Ihres regelmäßigen Einkommens ausschlaggebend. Darüber hinaus ermittelt der Darlehensgeber über eine Anfrage bei der Schufa, welche Zahlungsverpflichtungen bereits bestehen und ob Sie bereits laufende Darlehen abbezahlen. Das ist wichtig für die Bank, um einzuschätzen, ob Sie sich die monatlichen Raten für Ihr Hypothekendarlehen dauerhaft leisten können. Je höher Ihre Kreditwürdigkeit ist, desto geringer ist das Kreditausfallrisiko für die Bank und desto günstiger wird der Zins für Ihr Darlehen.

Ratgeber Immobilienfinanzierung: Wie viel Haus kann ich mir leisten?

Hypothekendarlehen und Eigenkapital

Das Verhältnis von Eigenkapital und Darlehenshöhe ist ein weiterer wichtiger Aspekt bei der Baufinanzierung. Viele Banken vergeben Hypothekendarlehen nur, wenn Kreditnehmer einen ausreichend großen Eigenanteil selbst übernehmen kann – empfohlen werden zehn bis zwanzig Prozent der Gesamtkosten zuzüglich der Nebenkosten. Außerdem bieten Banken oft umso günstigere Zinsen für Darlehen an, je größer der eigene finanzielle Anteil ist.

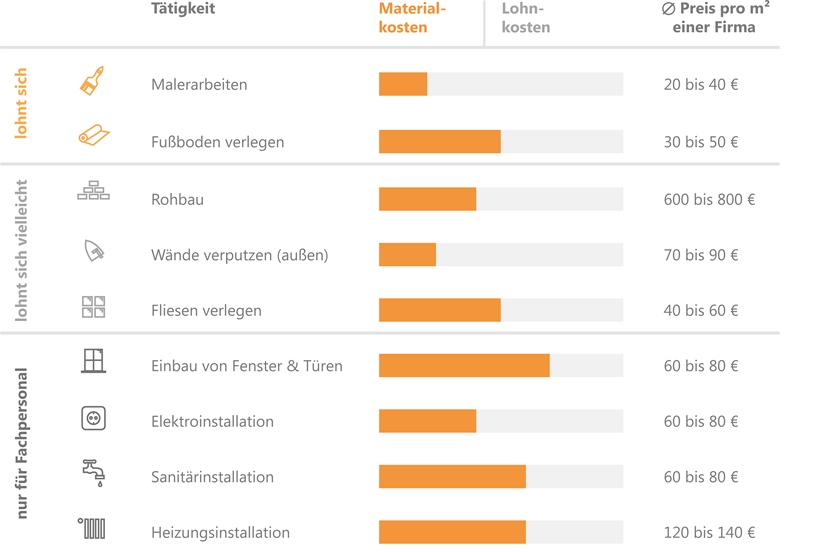

Zum Eigenkapital zählt neben dem Einkommen und Barvermögen auch Geld auf Spar- und Depotkonten. Der Rückkaufwert einer Lebensversicherung kann ebenfalls kalkuliert werden sowie anteilig auch der Verkauf festverzinslicher Wertpapiere. Einige Kreditinstitute erkennen auch die sogenannte „Muskelhypothek“ als Eigenkapital an. Dabei handelt es sich um Eigenleistungen des Kreditnehmers bei den Bau- oder Umbauarbeiten, welche die Bank als Kapital betrachtet. Die Bewertung erfolgt jedoch nicht in derselben Höhe, in der Kosten für vergleichbare Handwerkerleistungen anfallen würden.

Was lohnt sich als EIgenleistung bei der Baufinanzierung?

Variabler Zinssatz

Manche Banken bieten Hypothekendarlehen mit einem variablen Zinssatz aufzunehmen. Ein variabler Zinssatz ist vergleichsweise riskant, da er sich den Senkungen und Anhebungen des Leitzinssatzes der Europäischen Zentralbank anpasst und seine Entwicklung daher nicht vorhersehbar ist. Empfehlenswert sind variable Zinssätze daher nur in extremen Hochzinsphasen, wenn kurzfristige Zinssenkungen zu erwarten sind oder wenn das Hypothekendarlehen nur für einen kurzen Zeitraum aufgenommen wird.

0,2 Prozent günstigerer Zinssatz spart fast 4.300 Euro

Der Immobilienerwerb ist für die meisten Verbraucher die größte Investition ihres Lebens. Der Nettodarlehensbetrag einer Baufinanzierung ist hoch und die Kreditlaufzeiten sind lang. Deshalb haben schon minimale Unterschiede im Hypothekenzins enorme Auswirkungen. Ein einfaches Rechenbeispiel verdeutlicht, wie wichtig der Anbietervergleich bei einer Baufinanzierung ist:

Ein Volltilgerdarlehen in Höhe von 200.000 Euro mit 20-jähriger Laufzeit erhält die Mehrheit der Kunden bei den günstigsten Banken aktuell zum Effektivzins von 1,27 Prozent oder besser. Schon ein 0,2 Prozentpunkte höherer effektiver Jahreszins würde das Darlehen um 4.300 Euro verteuern. Die folgende Tabelle zeigt, wie stark sich unterschiedliche Zinssätze auswirken:

Zinskosten: 200.000 Euro Volltilgerdarlehen, 20 Jahre Laufzeit

|

Effektivzins

|

Zinskosten

|

|---|---|

| 1,27 | 26.427 |

| 1,47 | 30.740 |

| 1,67 | 35.104 |

Allgemeine Zinsentwicklung beeinflusst Bauzinsen

Doch der Zinssatz Ihrer Baufinanzierung hängt nicht nur von der Auswahl der Bank ab. Eine wichtige Rolle spielt auch das allgemeine Zinsumfeld. Dieses wiederum hängt vor allem vom Leitzins der Europäischen Zentralbank (EZB) ab. In einer allgemeinen Niedrigzinsphase sind auch die Hypothekenzinsen günstig, ebenso wird in Zeiten allgemein steigender Zinsen auch die Immobilienfinanzierung teurer. Die interaktiven Charts zeigen, wie ähnlich sich Leit- und Hypothekenzins entwickeln.

Doch auch in den Zeiten, in denen der EZB-Leitzins sich nicht verändert, schwanken die Hypothekenzinsen. Das liegt im Wesentlichen am Anleihemarkt. Das ist der Markt für festverzinsliche Wertpapiere. Hier besorgen sich Hypothekenbanken das Geld für ihre Baudarlehen.

Zinserwartung in den Hypothekenzinsen eingepreist

Die Renditen, die Anleger für Anleihen kassieren, hängen maßgeblich davon ab, welche Zinsentwicklung der Markt langfristig erwartet. Wenn er für die Zukunft mit steigenden Zinsen rechnet, steigen auch die Renditen der Anleihen und damit die Refinanzierungskosten der Banken für ihre Baukredite. Die höheren Kosten geben diese dann in Form höherer Hypothekenzinsen an ihre Kunden weiter. Die Entwicklung der Hypothekenzinsen nimmt eine erst für die Zukunft erwartete Zinsänderung häufig schon vorweg.

Mehr zum Thema Zinsentwicklung

Lange Zinsbindung macht die Baufinanzierung berechenbar

Ein weiterer Faktor für die Höhe der Hypothekenzinsen ist die Dauer der Zinsbindung. In einer Niedrigzinsphase spricht viel dafür, die Zinsen möglichst lange festzuschreiben – zum Beispiel für 20 Jahre. Das macht die Baufinanzierung dauerhaft berechenbar. Steigende Zinsen müssen Sie dann für einen langen Zeitraum nicht mehr kümmern. Sollten die Zinsen hingegen fallen, haben Sie nach 10 Jahren ein gesetzliches Kündigungsrecht und können die Restschuld dann zu einem günstigeren Zinssatz finanzieren.

Allerdings müssen Sie dieses Plus an Sicherheit teuer bezahlen. Für eine Baufinanzierung mit langfristiger Zinsbindung verlangen Banken einen deutlich höheren Zins als für ein Darlehen mit kürzerer Laufzeit von beispielsweise nur 10 Jahren.

Je kürzer die Laufzeit desto höher die Tilgung

Niemand kann zuverlässig voraussagen, wie hoch die Hypothekenzinsen in 10 Jahren sein werden, wenn die Anschlussfinanzierung ansteht. Falls die Zinsen bis dahin deutlich anziehen und Ihre Restschuld noch immer sehr hoch ist, könnten Sie in finanzielle Schwierigkeiten geraten. Wer zugunsten eines niedrigen Zinssatzes eine kurze Zinsbindung wählt, sollte deshalb umso mehr vom Kredit tilgen – am besten mehr als 3 Prozent zu Beginn, damit die Restschuld am Ende der Zinsbindungsfrist so niedrig wie möglich ist.

Checkliste für Ihr Hypothekendarlehen

Bevor Eigenheimbesitzer nach der passenden Immobilie suchen oder eine Baufinanzierung aufnehmen, ist es von Vorteil, sich die aktuelle und künftige Finanzsituation vor Augen zu führen und die Angebote verschiedener Banken zu vergleichen. Für beides finden Sie auf Verivox nützliche Rechner, die Ihnen bei der Suche dem passenden Hypothekendarlehen weiterhelfen.

- Monatsrate ermitteln: Mit dem Haushaltsrechner von Verivox können Eigenheimbesitzer ihre Einnahmen und Ausgaben gegenüberstellen. So wird sichtbar, wie viel Sie im Monat für die Tilgung des Hypothekendarlehens investieren können. Unser Tipp: Kalkulieren Sie einen finanziellen Puffer für unerwartete Ausgaben ein und gönnen Sie sich einen finanziellen Spielraum für kleine Wünsche. Wählen Sie ein Darlehen mit kostenloser Sondertilgungsoption, so können Sie unverbrauchtes Geld flexibel in eine Sondertilgung investieren.

- Maximale Kauf- und Baukosten berechnen: Während potenzielle Käufer nach Eigentümer suchen, sollten sie ihr Budget kennen. Mit dem Budgetrechner können Sie selbst ermitteln, wie viel die Immobilie höchstens kosten darf. Unser Tipp: Beachten Sie dabei anfallende Nebenkosten – der Nebenkostenrechner hilft Ihnen dabei.

- Baufinanzierung planen: Der Tilgungsplan aus unserem Tilgungsrechner zeigt Ihnen an, wann die Wunschimmobilie vollständig bezahlt ist und Ihnen gehört. Unser Tipp: Nutzen Sie den Tilgungs- und Bauzinsrechner parallel und variieren Sie die Zinsbindungsfrist, um eine gute Balance aus monatlicher Rate, günstigen Zinsen und einer ausreichenden Tilgung zu ermitteln. So finden Sie das optimale Hypothekendarlehen.

Mehr rund um Baufinanzierung

Das ist Verivox

Seit 1998 haben unsere Experten über 8 Millionen Verbrauchern beim Vergleichen und Sparen geholfen.

Mehr erfahren

Sie können bei Verivox stets auf aktuelle Tarifangebote und einen mehrfach ausgezeichneten Kundenservice vertrauen.

Mehr erfahren

Wir finanzieren uns durch Provisionen und sind dennoch unabhängig - dank unserer größtmöglichen Marktabbildung.

Mehr erfahren