Hauskredit Vergleich

-

Beste Konditionen für Ihre Baufinanzierung

-

Über 400 Banken im Vergleich

-

Persönliche Beratung vor Ort

TÜV geprüftes Vergleichsportal

Verivox lässt seinen Ratenkredit-Vergleich freiwillig in regelmäßigen Abständen vom TÜV Saarland testen. Mit dem TÜV-Siegel bestätigen die Prüfer, dass der Kreditvergleich höchsten Qualitätsansprüchen genügt und für Verbraucherinnen und Verbraucher einfach und sicher nutzbar ist. Besonders positiv bewertet hat der TÜV bei seiner letzten Untersuchung die verbraucherfreundlichen Nutzungsbedingungen, die sichere Datenübermittlung, die nachvollziehbaren Filter- und Sortierkriterien sowie die hohe Anzahl der am Vergleich teilnehmenden Anbieter.

- Günstige Hauskredite auf Verivox finden

- So funktioniert der Rechner

- Die optimale Sollzinsbindung herausfinden

- Was ist ein Hauskredit?

- So funktioniert ein Hauskredit

- Unterschied zum Ratenkredit

- Bestandteile eines Hauskredits

- Immobilie als Sicherheit

- Löschung der Grundschuld

- Das Eigenkapital

- Die Bauzinsen

- Baufinanzierungsangebote vergleichen

- Sonstige Kosten

- Weitere Finanzierungsmöglichkeiten

Hauskredit – die optimale Finanzierung beim Hauskauf

Die meisten Verbraucher, die von einem Eigenheim träumen, können diesen Wunsch nur mit einem Hauskredit realisieren. Eine anhaltende Niedrigzinsphase ist dafür besonders attraktiv und eröffnet vielen Verbrauchern die Chance auf den Kauf einer Wohnung, den Bau eines Hauses oder zunächst der Sicherung eines Grundstücks für ein späteres Bauvorhaben. Der Hauskredit-Vergleich auf Verivox.de überprüft Hunderte von Banken, Sparkassen und Versicherungen und findet den besten Hauskredit für Sie.

Günstige Hauskredite auf Verivox finden

Mit dem Hauskredit-Vergleich auf Verivox.de finden Sie als Bauherr oder Käufer das günstigste Angebot für Ihre Immobilienfinanzierung. Jetzt einfach und unverbindlich vergleichen.

So funktioniert der Rechner

1

Geben Sie in den Baufinanzierungsrechner den Kaufpreis der Immobilie, das benötigte Darlehen und optional auch die Postleitzahl Ihres aktuellen Wohnortes ein.

2

Im Rechner erhalten Sie die möglichen Zinsen für Ihren Immobilienkredit bei unterschiedlichen Anbietern. Tragen Sie ihre Postleitzahl ein, um auch regionale Anbieter zu sehen.

3

Ergänzen Sie die Eckdaten zu Ihrer Immobilie, Person und Ihrem Einkommen. Alle ausgewählten Anbieter schicken Ihnen abschließend ein unverbindliches Finanzierungsangebot.

Baufinanzierung

-

Beste Konditionen für Ihre Baufinanzierung

-

Über 400 Banken im Vergleich

-

Persönliche Beratung vor Ort

Die optimale Sollzinsbindung herausfinden

Der Bauzinsrechner und der Tilgungsrechner ergänzen sich hervorragend: Nutzen Sie sie einfach parallel, um die optimale Sollzinsbindung zu finden. Variieren Sie dazu einfach die Zinsbindungsdauer im Zinsrechner, übertragen Sie den berechneten Zins in den Tilgungsrechner und schauen Sie, wie sich die gesamte Laufzeit verändert. Daran sehen Sie, welche Zinsbindung Ihnen einen günstigeren Zinssatz ermöglicht und ob diese Variante für Sie infrage kommt.

Was ist ein Hauskredit?

Mit einem Hauskredit können Verbraucher ein hohes Darlehen leihen, um – wie der Name sagt, – eine Immobilie zu finanzieren. Deshalb wird dieser Begriff auch synonym zur Baufinanzierung oder zum Immobilienkredit verwendet. Eine Baufinanzierung ist ein durch die Immobilie abgesichertes, langfristiges und zweckgebundenes Darlehen, welches die meisten Banken erst ab einer Kreditsumme von 100.000 Euro oder mehr vergeben.

So funktioniert ein Hauskredit

In den meisten Fällen handelt es sich bei einem Hauskredit um ein Annuitätendarlehen, das in gleichbleibenden monatlichen Raten zurückgezahlt wird. Um diese Summe tilgen zu können, liegt die gesamte Laufzeit des Kredits entsprechend zwischen 25 und 30 Jahren. Von der Laufzeit abzugrenzen ist die Dauer der Zinsfestschreibung: Sie liegt beim Hauskredit üblicherweise bei fünf oder zehn Jahren und sichert dem Kreditnehmer für diesen Zeitraum einen festen, vorab vereinbarten Zins, zu dem er das Darlehen zurückzahlt. Mit dem Annuitätenrechner von Verivox können Sie ganz einfach die Annuität ihres Kredits berechnen und die Laufzeit, die Zinsen und die Gesamtkosten für eine Baufinanzierung ermitteln.

Hauskredite, die während der Zinsbindung komplett getilgt werden, sodass keine Restschuld entsteht, sind Volltilgerdarlehen.

Anschlussfinanzierung

Häufig ist nach der Zinsfestschreibung noch ein Teil des Darlehens offen, sodass eine Anschlussfinanzierung folgt. Dafür kann der Verbraucher einen neuen Kredit bei einer anderen Bank aufnehmen oder bei derselben Bank neue Konditionen aushandeln.

Bei einer hohen Restschuld am Ende der ersten Zinsbindungsfrist kann die Rate für die Anschlussfinanzierung höher ausfallen als in der ersten Finanzierungsphase. Manche Banken werten die einwandfreie Zurückzahlung des ersten Kredits dagegen positiv und vergeben einen niedrigen Zins. Mithilfe des Tilgungsrechners können Sie berechnen, wie hoch die Tilgungsrate bei der Anschlussfinanzierung abhängig vom Zins ausfällt.

Unterschied zum Ratenkredit

Wer eine kleinere Kreditsumme mit einer kürzeren Laufzeit braucht, – etwa um das Haus zu renovieren – kann statt einer Baufinanzierung einen Ratenkredit aufnehmen. Diese Kreditart wird nicht besichert. Die Kreditaufnahme ist daher mit weniger Aufwand verbunden. Für Immobilienbesitzer gibt es zudem spezielle Kredite wie der Wohnkredit mit günstigen Zinsen.

Jetzt Kreditvergleich starten

Mit der Nirgendwo-Günstiger-Garantie von Verivox sind Sie auf der sicheren Seite. Sollten Sie denselben Ratenkredit des jeweiligen Kreditinstituts, den sie über uns abgeschlossen haben, über das konkrete Kreditinstitut oder einen Kreditvermittler zu einem günstigeren Zinssatz erhalten, erstatten wir Ihnen die Zinsdifferenz - maximal jedoch einen Betrag in Höhe von insgesamt 300 € - in Form einer Einmalzahlung direkt auf Ihr Konto.

Mehr erfahren

-

Top-Zinsen mit rund 40% Ersparnis

Verivox-Kunden sparten in den letzten fünf Jahren mit einem im Mittel 41,53% günstigeren eff. Jahreszinssatz über 40% Zinsen im Vergleich zum durchschnittlichen deutschen Kreditnehmer (bundesweiter durchschnittlicher eff. Jahreszinssatz für Ratenkredite mit mehr als 5 Jahren Laufzeit: 6,82%. Errechnet aus den mtl. Durchschnittszinssätzen für Konsumentenratenkredite deutscher Banken für Neugeschäft von Januar 2019 bis Dezember 2023, Quelle: Deutsche Bundesbank | Zinsstatistik vom 05.02.2024).

- Schnelle Zusage und Auszahlung

-

Unverbindlich, kostenlos und Schufa-neutral

Bestandteile eines Hauskredits

Ein Immobilienkredit ist weitaus komplexer als ein Ratenkredit. Einige wichtige Bestandteile des Vertrags stellen wir Ihnen kurz vor.

Immobilie als Sicherheit beim Hauskredit

Als Sicherheit wird bei einem Hauskredit keine Gehaltsabtretung wie bei einem Ratenkredit und keine Abtretung des Kfz-Briefes wie bei einer Autofinanzierung verlangt. Es wird entweder eine Hypothek oder eine Grundschuld auf das Haus beziehungsweise die Wohnung zugunsten der finanzierenden Bank eingetragen. Hypotheken stehen dabei allerdings im Hintergrund, in den allermeisten Fällen wird die Baufinanzierung durch eine Grundschuld besichert.

Während eine Hypothek theoretisch mit jeder Tilgung in der Höhe neu angepasst werden muss und nach der Tilgung gelöscht wird, bleibt die Grundschuld über die gesamte Laufzeit der Baufinanzierung in voller Höhe bestehen. Die Grundschuld kann auch nach endgültiger Tilgung bestehen bleiben und zu einem späteren Zeitpunkt als Sicherheit für einen neuen Kredit bestellt werden. Der Anspruch der Bank auf das Haus erlischt jedoch mit der Zahlung der letzten Tilgung. Eine bestehende Grundschuld ist wesentlich bequemer und kostengünstiger als eine Hypothek.

Löschung der Grundschuld

Nach kompletter Tilgung des Hauskredits kann der Verbraucher die Grundschuld aus dem Grundbuch über einen Notar löschen lassen. Dies ist allerdings mit zusätzlichen Kosten verbunden, die von der Höhe der Grundschuld abhängen und in der Regel mehrere Hundert Euro betragen. Da der Eintrag keine negativen Folgen für den Hausbesitzer hat, ist eine Löschung nicht zwingend erforderlich. Sie kann sogar später als Sicherheit für einen neuen Kredit eingesetzt werden.

Eigenkapital beim Hauskredit

Die Bank akzeptiert als Sicherheit nicht den Kaufpreis der Immobilie, sondern einen Beleihungswert, den sie anhand des Paragraf 16 des Pfandbriefgesetzes (§ 16 PfandBG) ermittelt. Der Beleihungswert berücksichtigt die Substanz und die Lage der Immobilie, nicht aber den Marktpreis. Er entspricht nur in seltenen Fällen zu 100 Prozent dem Kaufpreis. Als zusätzliche Sicherheit vergeben die Banken einen Hauskredit zu einer Beleihungsgrenze von bis zu 80 Prozent.

Aufgrund dessen – und als Empfehlung – sollten Kunden beim Hauskauf und -bau maximal 80 Prozent des Kaufpreises finanzieren. Eine solide Baufinanzierung sieht 20 Prozent des Kaufpreises inklusive der Erwerbsnebenkosten aus Eigenmitteln vor. Wer mehr Eigenkapital hat, reduziert die Darlehenssumme, die monatlichen Zinskosten und profitiert von besseren Konditionen.

Als Eigenkapital gelten:

- Barvermögen

- Bankguthaben

- Sparguthaben

- zuteilungsreifes Bausparguthaben

- das Grundstück

- Darlehen von Verwandten oder dem Arbeitgeber

- abgetretene Rückkaufswerte aus Lebensversicherungen oder Beleihung der Lebensversicherung

- zum Teil verpfändbare Wertpapiere

- teilweise Eigenleistungen

Verpfändbare Wertpapiere zählen die Banken nur bedingt zum Eigenkapital, da sie erst verkauft werden müssen – durch Kursschwankungen vielleicht sogar mit Verlust. Aus diesem Grund lehnen die Banken je nach Wertpapier-Art teilweise die Sicherheit ab oder sie nehmen Risikoabschläge vor und rechnen so nur mit einem Teil des Wertes der Aktien.

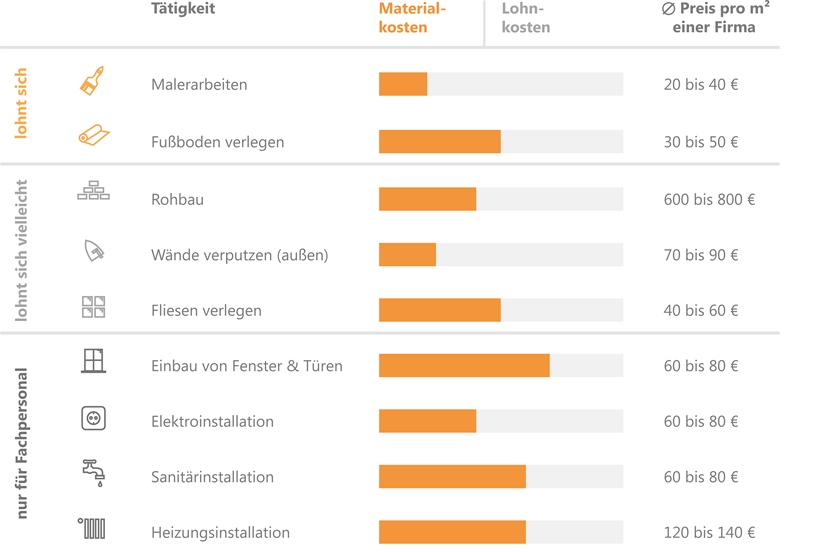

Auch die Eigenleistung fallen in der Regel viel niedriger aus. Denn die Arbeiten am Haus müssen nachgewiesen von einem Fachmann ausgeführt werden. Anhand der Grafik können Sie sehen, welche Arbeiten Sie gegebenenfalls selbst leisten können.

Die Bauzinsen

Ein hoher Anteil an Eigenkapital ist für Kunden wichtig, um günstigere Zinsen zu erhalten. Neben dem Eigenkapital hängen die individuellen Zinsen von vielen weiteren Faktoren etwa der Bonität des Kunden oder der Dauer der Sollzinsbindung ab. Das generelle Niveau der Zinsen für eine Baufinanzierung orientiert sich primär nicht am Leitzins der EZB, sondern am Pfandbriefindex. Die Leitzinsen beeinflussen den Pfandbriefindex nur bedingt.

Sie wissen nicht, von welchem Bauzins Sie im Rechner ausgehen sollen? In unserer Grafik zur langfristigen Zinsentwicklung können Sie einsehen, wie hoch die Zinsen für ein Hypothekendarlehen aktuell ausfallen.

Baufinanzierungsangebote vergleichen

Für den Vergleich verschiedener Hauskreditangebote ist der effektive Jahreszins der entscheidende Faktor. Er vereint alle Kosten und bildet die Grundlage zur Berechnung der monatlichen Raten. Dabei haben auch kleine Unterschiede in den Nach-Komma-Stellen einen Einfluss auf die Gesamtsumme des Kredits.

Sonstige Kosten

Neben dem Jahreszins können bei einem Hauskredit mitunter noch weitere Kosten entstehen – wie zum Beispiel Bereitstellungszinsen, falls der Kreditbetrag erst nach einigen Monaten abgerufen wird. Eine Vorfälligkeitsentschädigung wird fällig, wenn das Darlehen vor Ablauf der Zinsbindungsfrist gekündigt wird. Auch die Immobilien selber verursachen Kosten – zum Beispiel durch Steuern oder Versicherungen. Einen Überblick bietet der Ratgeber Nebenkosten für Hauskauf und Unterhaltung einer Immobilie.

Weitere Säulen für eine Immobilienfinanzierung

Eine Immobilienfinanzierung kann durchaus aus mehreren verschiedenen Darlehen bestehen. Neben dem oben beschriebenen Hauskredit kann das etwa auch ein Bauspardarlehen, ein KfW-Darlehen oder ein Arbeitgeberdarlehen sein.

- Bauspardarlehen haben eine vergleichsweise kurze Laufzeit. Das bedeutet eine schnelle und daher günstigere Tilgung, der allerdings eine vergleichsweise hohe monatliche Belastung gegenübersteht.

- Zinsgünstige KfW-Darlehen werden sowohl für eine reine Baufinanzierung als auch für spezielle Vorhaben – etwa zur Verbesserung der Energieeffizienz oder zum barrierefreien Wohnen – eingesetzt.

- Arbeitgeberdarlehen werden seitens der Banken dem Eigenkapital zugerechnet, müssen jedoch strengen steuerrechtlichen Vorschriften unterliegen. Werden diese missachtet, droht eine Steuerpflicht auf einkommensähnliche Sonderzahlungen.

Die Verivox-Beratung

Wer sich einen ersten Überblick über das Thema Baufinanzierung und Hauskredit verschaffen möchte, der findet in unserem kostenlosen "Baufinanzierungsguide" von Verivox Antworten auf die wichtigsten Fragen rund um die Hausfinanzierung.

Grundsätzlich ist es empfehlenswert, die am Markt vorhandenen Angebote zu vergleichen, um so eine optimale Hausfinanzierung zu finden. Dabei helfen Ihnen unsere Baufinanzierungsexperten von Verivox gern weiter. Stellen Sie Ihre Fragen gern telefonisch unter der kostenlosen Hotline.

Häufig gestellte Fragen

Bis die Immobilie vollständig abgezahlt ist, dauert es in der Regel zwischen 25 und 30 Jahre. Die Dauer einer Baufinanzierung ist jedoch immer individuell und hängt vor allem von der Höhe des Darlehens, den monatlichen Raten und Sondertilgungen ab. Auch die Art des Darlehens – ob ein klassisches Annuitätendarlehen oder ein Volltilgerdarlehen – beeinflusst die Zahlungsdauer. Können sich Eigentümer hohe monatliche Raten leisten und wählen eine kurze Zinsbindungsfrist, ist der Tilgungsanteil der Raten hoch und das Darlehen wird schneller getilgt. Auch wer einen hohen Anteil an Eigenkapital mitbringt, profitiert von kürzeren Laufzeiten.

Die Höhe der monatlichen Rate für die Finanzierung eines Hauses ist individuell und richtet sich vor allem nach der Laufzeit, den Zinsen sowie dem zur Verfügung stehenden Einkommen. Generell sollte die Rate nur so hoch ausfallen, dass alle Fixkosten wie Nebenkosten und Versicherungen und der Lebensunterhalt gedeckt werden können und ein finanzieller Puffer für unvorhergesehene Rechnungen oder für die Urlaubsplanung bestehen bleibt.

Faustregeln wie die Rate sollte 35 bis 40 Prozent des monatlichen Nettoeinkommens nicht übersteigen, sind nur bedingt auf den individuellen Haushalt anwendbar. Zu Beginn jeder Finanzierung wird Ihr Finanzberater deshalb eine individuelle Aufstellung aller Ausgaben und Einnahmen mit Ihnen erstellen und die passende monatliche Rate für Sie ermitteln.

Banken und Sparkassen vergeben nur selten den gesamten Kaufpreis einer Immobilie als Darlehen – in der Regel werden nur 80 Prozent davon als Kredit gewährt. Empfohlen wird daher, die fehlenden 20 Prozent inklusive der Kaufnebenkosten möglichst aus eigenen Mitteln aufzubringen. Da es sich bei einer Baufinanzierung um eine langfristige finanzielle Belastung handelt, müssen die Banken auch sichergehen, dass der Immobilienkredit zurückgezahlt werden kann. Deshalb lehnen einige Banken ein Darlehen ohne Eigenkapital ab.

Dennoch bieten wenige Banken auch Baufinanzierungen ohne Eigenkapital an, sogenannte 110-Prozent-Finanzierung. In diesem Fall sollte der Käufer über ein hohes Einkommen und einen sicheren Job verfügen. Dennoch muss er mit hohen Zinsen und einer langen Tilgungsphase rechnen. Zusätzlich sollten Verbraucher mit einer Vollfinanzierung über eine hohe Anfangstillgung nachdenken, um die höhere Darlehenssumme schnell zu tilgen. Ihr Baufinanzierungsberater wird mit Ihnen gemeinsam den bestmöglichen Tilgungsplan für Sie erarbeiten.

Mehr rund um Baufinanzierung

Das ist Verivox

Seit 1998 haben unsere Experten über 8 Millionen Verbrauchern beim Vergleichen und Sparen geholfen.

Mehr erfahren

Sie können bei Verivox stets auf aktuelle Tarifangebote und einen mehrfach ausgezeichneten Kundenservice vertrauen.

Mehr erfahren

Wir finanzieren uns durch Provisionen und sind dennoch unabhängig - dank unserer größtmöglichen Marktabbildung.

Mehr erfahren